-

-

Koszyk jest pustyRealizuj zamówienieSuma 0

- Kategorie

-

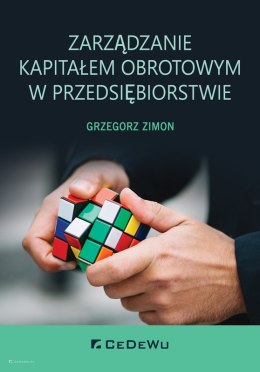

Strategiczne zarządzanie płynnością finansową w przedsiębiorstwie (wyd. III)

Zarządzanie płynnością finansową w przedsiębiorstwie ma wpływ na skuteczne realizowanie podstawowego celu działania przedsiębiorstwa, jakim jest pomnażanie bogactwa właścicieli, realizowane dzięki zwiększaniu wartości przedsiębiorstwa. Zastanawiając się nad strategicznym podejściem do zarządzania płynnością finansową, warto sobie odpowiedzieć na pytania dotyczące optymalnego poziomu składników kształtujących poziom płynności w przedsiębiorstwie, takich jak: należności, zapasy czy środki pieniężne. Ilość zamrożonego w nich kapitału rzutować będzie na realizację podstawowego celu zarządzania przedsiębiorstwem. Adresatami książki są zarządy, członkowie rad nadzorczych, inwestorzy i doradcy, wyższa i średnia kadra menedżerska (zarówno z działów finansowych, jak i niefinansowych), uczestnicy studiów podyplomowych i szkoleń z zakresu zarządzania finansami przedsiębiorstw, zarządzania płynnością finansową ukierunkowanego na wzrost wartości przedsiębiorstwa, studenci zarówno studiów licencja

| Wysyłka w ciągu | 24 godziny |

| Kod kreskowy | |

| ISBN | 978-83-8102-154-8 |

| EAN | 9788381021548 |

Adresatami książki są zarządy, członkowie rad nadzorczych, inwestorzy i doradcy, wyższa i średnia kadra menedżerska (zarówno z działów finansowych, jak i niefinansowych), uczestnicy studiów podyplomowych i szkoleń z zakresu zarządzania finansami przedsiębiorstw, zarządzania płynnością finansową ukierunkowanego na wzrost wartości przedsiębiorstwa, studenci zarówno studiów licencjackich, jak i magisterskich oraz doktoranckich.

Wprowadzenie 7

Rozdział 1

Czym jest płynność finansowa przedsiębiorstwa? 11

1.1. Zarządzanie finansami w krótkim okresie 11

1.2. Kapitał pracujący netto 18

1.2.1. Określenie kapitału pracującego netto 18

1.2.2. Cykl kapitału pracującego 19

1.2.3. ?Zbiornik płynności? 29

1.2.4. Związek między działalnością operacyjną a przepływami pieniężnymi 31

1.3. Wieloaspektowność płynności finansowej 38

Rozdział 2

Wartość płynności finansowej 45

2.1. Cele utrzymywania płynności w przedsiębiorstwie 45

2.2. Wartość płynności z różnych punktów widzenia 53

2.3. Rynkowa wartość płynności i jej determinanty 56

2.4. Czynniki kształtujące wewnętrzną wartość płynności 60

2.4.1. Profil (krzywa) wewnętrznej wartości płynności 60

2.4.2. Czynniki wpływające na wewnętrzną wartość płynności 62

2.4.3. Czynniki dodatnio skorelowane z wewnętrzną wartością płynności 63

2.4.4. Czynniki ujemnie skorelowane z wewnętrzną wartością płynności 74

Rozdział 3

Optymalny poziom płynności 81

Rozdział 4

Poziom płynności finansowej w przedsiębiorstwie 91

4.1. Pomiar poziomu płynności finansowej 91

4.2. Najbliższa idealnej miara poziomu płynności finansowej 92

4.3. Statyczne miary poziomu płynności 94

4.3.1. Wskaźnik bieżący płynności finansowej 94

4.3.2. Wskaźnik przyspieszony płynności finansowej 95

4.3.3. Wskaźnik środków pieniężnych 97

4.3.4. Skorygowany indeks płynności (CLI) 99

4.3.5. Wskaźnik płynnych zasobów netto (NLB) 101

4.3.6. Model stopnia płynności względnej 102

4.4. Dynamiczne miary poziomu płynności 104

4.4.1. Wskaźnik ryzyka braku płynności Lambda 104

4.4.2. Budżet środków pieniężnych 105

4.4.3. Wrażliwość poziomu płynności 109

4.4.4. Analiza scenariuszy dla budżetu środków pieniężnych 115

Rozdział 5

Bieżące zarządzanie finansami 121

5.1. Zarządzanie należnościami 121

5.1.1. Korzyści i koszty wynikające z posiadania należności 121

5.1.2. Wewnętrzna wartość płynności a okres spływu należności 123

5.1.3. Praktyczne możliwości optymalizacji zarządzania należnościami 126

5.1.4. Portfelowa optymalizacja zarządzania należnościami 141

5.1.5. Portfel należności dwóch grup odbiorców 150

5.2. Zarządzanie zobowiązaniami bieżącymi wobec dostawców 154

5.3. Zarządzanie środkami pieniężnymi, bieżącymi inwestycjami i finansowaniem 157

5.3.1. Cel zarządzania środkami pieniężnymi 157

5.3.2. Rodzaje strategii finansowych 157

5.3.3. Model Baumola i model Beranka 162

5.3.4. Model Millera-Orra i model Stone?a 165

5.4. Zarządzanie zapasami 173

5.4.1. Model optymalnej wielkości zamówienia 175

5.4.2. Model optymalnej partii produkcji (POQ) a wartość przedsiębiorstwa 181

5.5. Korzyści z opartego na wartości płynności optymalnego krótkoterminowego

zarządzania finansami 185

Zakończenie 191

Załącznik A. Wyjaśnienie wybranych pojęć stosowanych w pracy 195

Załącznik B. Opcyjna wartość płynności 197

Bibliografia 211

Grzegorz Michalski - specjalista, konsultant i trener współpracujący z najlepszymi firmami szkoleniowymi i konsultingowymi w projektach doradczych i szkoleniowych z zakresu finansów przedsiębiorstw, zarządzania płynnością finansową, analizy finansowej przedsiębiorstwa itp. Autor i współautor licznych publikacji. Doktor nauk ekonomicznych (Uniwersytet Ekonomiczny we Wrocławiu, 2002). Adiunkt w Katedrze Finansów Przedsiębiorstwa i Zarządzania Wartością Uniwersytetu Ekonomicznego we Wrocławiu oraz Katedry Finansów i Rachunkowości Wyższej Szkoły Zarządzania i Finansów w Opolu.

Polub nas na Facebooku